ふるさと納税してみたいけど、調べていたら「限度額(控除上限額)」があって「超えない!?」と不安になった人も多いですよね…。

実際のところ、どれくらいの寄附をすれば損せずふるさと納税できるのか疑問が出てくると思います。

そこで、ふるさと納税の限度額を理解して控除上限額で寄附する為の計算方法(計算式)について徹底的に解説します!

さらに、計算が苦手な人にも安心なように、限度額の早見表も作ってみましたので、ぜひ参考にしてみてくださいね!

もくじ

ふるさと納税で限度額(控除上限)がオーバーしたら自己負担金額が増えるのはなぜ?

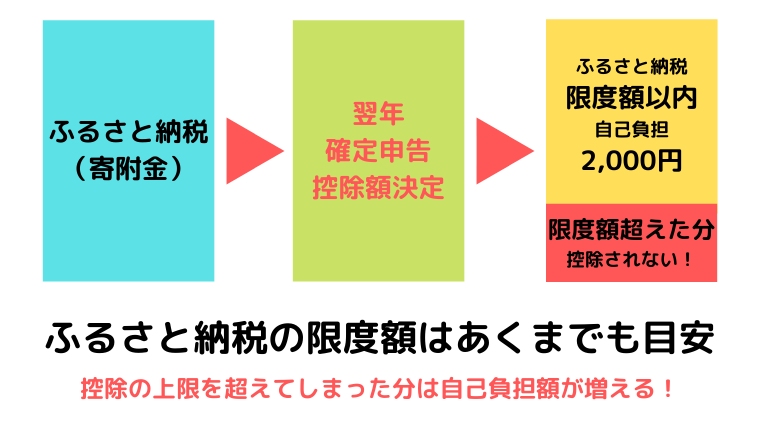

ふるさと納税の限度額が超えて、自己負担額2,000円よりも多く支払う理由は、寄附金控除の上限金額を超えた部分を支払う必要があるからです!

これは、2,000円という最小限の自己負担額で控除を受けられる境界であって、寄附の上限ではありません。なので、ふるさと納税の限度額というより、寄附金控除の上限額ということです。

そして、限度額を知らずにふるさと納税してしまうと、いつの間にか「寄附金控除の上限金額を超えてしまっていた」ということで気にされる方が多いですね。

そこで、限度額を超えてしまったら「寄附をキャンセルすればいい」と思いますよね…。しかし、ふるさと納税は原則寄附を取り消すことができない仕組みになっています。

限度額50,000円の人が、70,000円の寄附をすると「20,000円多く寄附」したことになり、自己負担額は22,000円と損をすることがあります…。

なので、自己負担2,000円以内で抑えたい人は、寄附金控除の上限を知ることで、限度額が分かってきます。なので、限度額を超えないように収入を把握することが大切です!

では、ふるさと納税の限度額(控除上限金額)を知る方法って気になりますよね…。ということで、下記からは「ふるさと納税の限度額・計算・上限額・控除額」について詳しくご紹介していきますね!

【早見表】家族構成別にふるさと納税「限度額(控除上限額)」の目安を確認してみよう!

| 家族構成 | 収入500万円の場合 | 限度額の多さ |

|---|---|---|

| 1、独身又は共働き | 61,000円 |  |

| 2、夫婦 | 49,000円 |  |

| 3、共働き+子1人(高校生) | 49,000円 |  |

| 4、共働き+子1人(大学生) | 44,000円 |  |

| 5、夫婦+子1人(高校生) | 40,000円 |  |

| 6、共働き+子2人(高校生と大学生) | 36,000円 |  |

| 7、夫婦+子2人(高校生と大学生) | 28,000円 |  |

※上記の1から7をタップしてもらうと家族構成別に分類した目安の限度額をご覧いただけます。

ふるさと納税の限度額(控除上限額)は、家族構成や年収によって控除額が違うので変動します。なので、控除が多い人ほど限度額が少なくなります。

そして、上記「限度額一覧の目次」を見て頂くと分かるのですが、中学生以下の子供がありません…。

中学生以下の子供は、控除額に影響がないので、計算に入れる必要がありません。なので「夫婦+子1人(小学生)」という方の場合は「夫婦」と同じ限度額になります。

また「共働き+子2人(高校生+中学)」の場合は「共働き+子1人(高校生)」と同じ限度額になります。それでは、下記からは控除上限額を家族構成別に比較表にまとめてみましたので目安にしてみてください。

参考資料総務省|ふるさと納税ポータルサイト|ふるさと納税のしくみ|税金の控除について

ふるさと納税をする人が「独身又は共働き」の限度額一覧表

| 独身または共働きの場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | 28,000円 | 800万円 | 129,000円 |

| 350万円 | 34,000円 | 850万円 | 140,000円 |

| 400万円 | 42,000円 | 900万円 | 151,000円 |

| 450万円 | 52,000円 | 950万円 | 163,000円 |

| 500万円 | 61,000円 | 1,000万円 | 176,000円 |

| 550万円 | 69,000円 | 1,100万円 | 213,000円 |

| 600万円 | 77,000円 | 1,200万円 | 242,000円 |

| 650万円 | 97,000円 | 1,300万円 | 271,000円 |

| 700万円 | 108,000円 | 1,400万円 | 355,000円 |

| 750万円 | 118,000円 | 1,500万円 | 389,000円 |

独身または、共働きの人がふるさと納税をする場合の限度額を一覧にまとめてみました。

共働きの場合の限度額が高い理由は、配偶者控除を適用されない人の場合になります。しかし、共働きでも納税が必要のない人は配偶者控除が適用されます。その場合は、下記の項目「夫婦」になります。

こちらのタイプの場合が、今回比較した中でより高い限度額になっていますね!年収が300万円の場合は、28,000円の寄附をすることで、自己負担額2,000円を引いた26,000円の控除があります。

さらに、28,000円の寄附を行うことで、お礼の品を選ぶ幅も広がりますね!また、共働きの場合ですが、ふるさと納税は個人の収入に応じでに寄附が可能なので、夫婦別々に行うことも可能です。

ふるさと納税をする人が「夫婦」で配偶者に収入がない場合の限度額一覧表

| 夫婦の場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | 19,000円 | 800万円 | 120,000円 |

| 350万円 | 26,000円 | 850万円 | 131,000円 |

| 400万円 | 33,000円 | 900万円 | 141,000円 |

| 450万円 | 41,000円 | 950万円 | 154,000円 |

| 500万円 | 49,000円 | 1,000万円 | 166,000円 |

| 550万円 | 60,000円 | 1,100万円 | 194,000円 |

| 600万円 | 69,000円 | 1,200万円 | 239,000円 |

| 650万円 | 77,000円 | 1,300万円 | 271,000円 |

| 700万円 | 86,000円 | 1,400万円 | 355,000円 |

| 750万円 | 109,000円 | 1,500万円 | 389,000円 |

ここで比較したのは「夫婦」で配偶者に収入がない家族構成の場合です。また、独身や共働きの方よりも控除の上限限度額が少し減ってしまいます。

これは、独身や共働きの人と比べて配偶者控除があるからですね。控除が増えた分、ふるさと納税の限度額も少なくなっています。

また、配偶者の収入がない人がふるさと納税することも可能ですが、控除対象にはなりません。ただ、寄附をすることは可能ですが、控除対象ではないことだけを理解しておきましょう。

ふるさと納税をする人の家族構成が「共働き+子1人(高校生)」の限度額一覧表

| 共働き+子1人(高校生)の場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | 19,000円 | 800万円 | 120,000円 |

| 350万円 | 26,000円 | 850万円 | 131,000円 |

| 400万円 | 33,000円 | 900万円 | 141,000円 |

| 450万円 | 41,000円 | 950万円 | 154,000円 |

| 500万円 | 49,000円 | 1,000万円 | 166,000円 |

| 550万円 | 60,000円 | 1,100万円 | 194,000円 |

| 600万円 | 69,000円 | 1,200万円 | 232,000円 |

| 650万円 | 77,000円 | 1,300万円 | 261,000円 |

| 700万円 | 86,000円 | 1,400万円 | 343,000円 |

| 750万円 | 109,000円 | 1,500万円 | 377,000円 |

こちらの「共働き+子一人」には、基礎控除・給与所得控除・扶養控除・社会保険料控除が入っています。夫婦の家族構成とほとんど同じ理由は、扶養控除と配偶者控除の金額が同じだからです。

扶養控除も配偶者控除も38万円の控除額があります。しかし、配偶者控除の場合は、納税者の合計所得金額が900万円超から1,000万円以下になると控除額が減ってきます。

1,000万円を超えた時に少し金額が違うのは控除額が減ってくるからです。

ふるさと納税をする人の家族構成が「共働き+子1人(大学生)」の限度額一覧表

| 共働き+子1人(大学生)の場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | 15,000円 | 800万円 | 116,000円 |

| 350万円 | 22,000円 | 850万円 | 127,000円 |

| 400万円 | 29,000円 | 900万円 | 138,000円 |

| 450万円 | 37,000円 | 950万円 | 150,000円 |

| 500万円 | 44,000円 | 1,000万円 | 163,000円 |

| 550万円 | 57,000円 | 1,100万円 | 191,000円 |

| 600万円 | 66,000円 | 1,200万円 | 229,000円 |

| 650万円 | 74,000円 | 1,300万円 | 258,000円 |

| 700万円 | 83,000円 | 1,400万円 | 339,000円 |

| 750万円 | 106,000円 | 1,500万円 | 373,000円 |

共働き+子1人(大学生)の場合が、子1人(高校生)の場合より限度額が減る理由は、控除の種類が違うからです。

高校生の場合は、扶養家族控除なのですが、大学生になると「特定扶養親族」という控除に変わり63万円の控除があります。一般の扶養家族は38万円なので、この差が大きいですね!

ふるさと納税をする人の家族構成が「夫婦+子1人(高校生)」の限度額一覧表

| 夫婦+子1人(高校生)の場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | 11,000円 | 800万円 | 110,000円 |

| 350万円 | 18,000円 | 850万円 | 121,000円 |

| 400万円 | 21,000円 | 900万円 | 132,000円 |

| 450万円 | 33,000円 | 950万円 | 144,000円 |

| 500万円 | 40,000円 | 1,000万円 | 157,000円 |

| 550万円 | 48,000円 | 1,100万円 | 185,000円 |

| 600万円 | 60,000円 | 1,200万円 | 229,000円 |

| 650万円 | 68,000円 | 1,300万円 | 261,000円 |

| 700万円 | 78,000円 | 1,400万円 | 343,000円 |

| 750万円 | 87,000円 | 1,500万円 | 377,000円 |

夫婦+子1人(高校生)の場合は、900万円以下の所得の家族構成で配偶者控除38万円・扶養控除38万円があります。

やはり控除額が増えてくると、ふるさと納税の限度額が減ってきますね…。ただ、ふるさと納税で減税や返礼品をもらいたい時に利用するとお得なのは変わりないですね!

ふるさと納税をする人の家族構成が「共働き+子2人(大学生と高校生)」の限度額一覧表

| 共働き+子2人(大学生と高校生)の場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | 7,000円 | 800万円 | 107,000円 |

| 350万円 | 13,000円 | 850万円 | 118,000円 |

| 400万円 | 21,000円 | 900万円 | 128,000円 |

| 450万円 | 28,000円 | 950万円 | 141,000円 |

| 500万円 | 36,000円 | 1,000万円 | 153,000円 |

| 550万円 | 44,000円 | 1,100万円 | 181,000円 |

| 600万円 | 57,000円 | 1,200万円 | 219,000円 |

| 650万円 | 65,000円 | 1,300万円 | 248,000円 |

| 700万円 | 75,000円 | 1,400万円 | 277,000円 |

| 750万円 | 84,000円 | 1,500万円 | 361,000円 |

共働き+子2人(大学生・高校生)の家族構成になると、独身の方の約1/4まで限度額が減ってきます。

控除額は増えているので仕方がないのですが、それでもふるさと納税13,000円ほど寄附できる人は、お米や家電などお得な返礼品をもらうことは可能です!

4人家族でも、お肉など特産品をもらって楽しむこともできるので、やっぱりふるさと納税はお得ですね!

ふるさと納税をする人の家族構成が「夫婦+子2人(大学生と高校生)」の限度額一覧表

| 夫婦+子2人(大学生と高校生)の場合 | |||

|---|---|---|---|

| 年収 | 目安限度額 | 年収 | 目安限度額 |

| 300万円 | – | 800万円 | 85,000円 |

| 350万円 | 5,000円 | 850万円 | 108,000円 |

| 400万円 | 12,000円 | 900万円 | 119,000円 |

| 450万円 | 20,000円 | 950万円 | 131,000円 |

| 500万円 | 28,000円 | 1,000万円 | 144,000円 |

| 550万円 | 35,000円 | 1,100万円 | 172,000円 |

| 600万円 | 43,000円 | 1,200万円 | 206,000円 |

| 650万円 | 53,000円 | 1,300万円 | 248,000円 |

| 700万円 | 66,000円 | 1,400万円 | 277,000円 |

| 750万円 | 76,000円 | 1,500万円 | 361,000円 |

最後の家族構成ですが、控除を多く受ける家族構成になるとふるさと納税の限度額も少なく感じてしまいます…。

そして、今回ご紹介してきた限度額は、総務省のWEBサイトでまとめられている平成27年度以降のものを参考にまとめています。家族構成が違う場合もあると思いますが、参考にしてもらえれば幸いです。

しかし、これらの目安シュミレーションは、あくまでも目安の限度額になるので、正確な金額と誤差は生じてしまいます。なので、お住いの自治体や管轄の税務署などで詳しい内容を確認してもいいですね!

そして、ふるさと納税の「ポータルサイトのシュミレーション」を利用するとさらに詳しく限度額を知ることができます。なので、前年度の所得金額が分かるものをお手元に試してみるといいですね!

共働きの人で別々の寄附行う時の注意点は、ポータルサイトの申し込み時に夫婦別々の名義を入力してください。

例えば、楽天会員の方が楽天ふるさと納税で寄附行う時に、ログイン名の確認を忘れてしまい自分と違う名義で申し込んでしまうということがあります。そこで「限度額以上の寄附になってしまった」ということも意外と多いので注意してくださいね!

それでは、下記からは、ふるさと納税の限度額を導きだすために、所得税・住民税の控除計算方法について詳しく解説したいと思いますので、ぜひ参考にしてみてください。

ふるさと納税の限度額(上限額)は控除の計算方法を知ることで目安が分かる!

※上記の1から3をタップしてもらうと各控除の詳しい計算方法を解説しているパートに移動します。

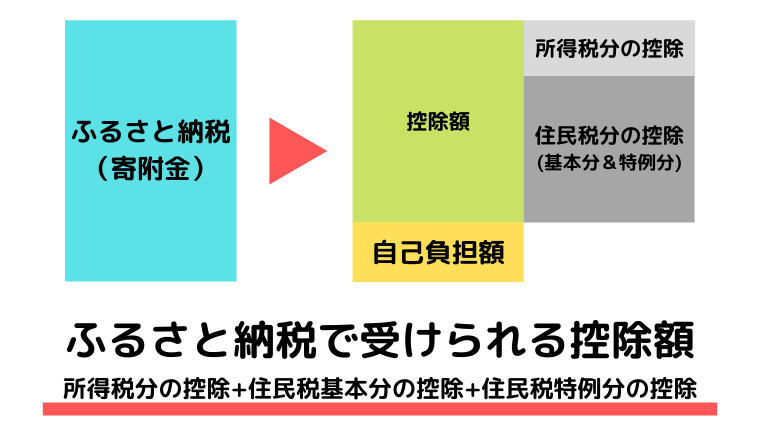

先ほどご紹介した「ふるさと納税”限度額”の早見表」は、これからお教えする計算方法を基に算出しています!これは、ふるさと納税で寄附することによって、住民税・所得税から控除として減額してもらうことが可能です。

そして、この寄付金控除には3つの「所得税分」「住民税分」「住民税の特例分」があります。これらの3つを足したものが控除額となります。

そこで、この3つの控除について、さらに詳しく解説していくので、あなたの控除金額を計算してみてくださいね!

ふるさと納税の限度額を知る時に必要な所得税の控除(還付)を計算する方法

| 課税される所得金額 | 税率 | 控除額 | 復興特別所得税を含む税率 |

|---|---|---|---|

| 1,000円~1,949,000円まで | 5% | ー | 5.105% |

| 1,950,000円~3,299,000円まで | 10% | 97,500円 | 10.210% |

| 3,300,000円~6,949,000円まで | 20% | 427,500円 | 20.420% |

| 6,950,000円~8,999,000円まで | 23% | 636,000円 | 23.483% |

| 9,000,000円~17,999,000円まで | 33% | 1,536,000円 | 33.693% |

| 18,000,000円~39,999,000円まで | 40% | 2,796,000円 | 40.840% |

| 40,000,000円以上 | 45% | 4,796,000円 | 45.945% |

※復興特別所得税は「所得税率×1.021」になります。

所得税の控除額=「ふるさと納税-2,000円」×所得税率

所得税からの控除分は、上記の計算式で決まり還付・控除があります。また、所得税率とは、復興特別所得税のことで「税率×1.021」で計算することができます。

注意してほしいことは、控除の対象が総所得金額の40%が上限となります。

そして、所得税率は課税総所得の額によって異なりますが、5%の税率の場合は「5%×1.021=5.105%」となります。

この課税総所得とは「医療費控除・社会保険料控除・生命保険料控除」などを差し引いて計算した金額で、個人差があります。

年収500万円の寄附金上限金額は、61,000円になります。

(寄附金61,000円ー2,000円)×(10%×1.021)=約6,100円

※課税される所得税の復興特別所得税は10.210%で計算しています。

年収500万円の独身者が所得税から還付してもらう金額は、約6,100円になります。

ふるさと納税の限度額を知る時に必要な住民税(基本分)の控除を計算する方法

住民税の控除=ふるさと納税(寄附金額)-2,000円×10%

ふるさと納税をした時に、住民税から控除を受ける場合は、寄附金から2,000円を引いた金額の10%になります。

また、住民税基本分からの限度額は、総所得の30%以下の制限があります。

この10%の詳細ですが「市町村民税6%と都道府県民税4%」のことになります。しかし、指定都市の場合は「市町村民税8%と道府県民税2%」になりますが、10%に変わりありません。

年収500万円の寄附金上限金額は、61,000円になります。

(寄附金61,000円ー2,000円)×10%=約5,900円

年収500万円の独身者が住民税から控除してもらう金額は、約5,900円になります。

ふるさと納税の限度額を知る時に必要な住民税(特例分)の控除を計算する方法

| 課税総所得金額から人的控除差調整額を控除した金額 | 復興特別所得税率 | 割合 |

|---|---|---|

| 0万円以上 ー 195万円以下 | 5.105% | 84.895% |

| 195万円超 - 330万円以下 | 10.210% | 79.790% |

| 330万円超 - 695万円以下 | 20.420% | 69.580% |

| 695万円超 - 900万円以下 | 23.483% | 66.517% |

| 900万円超 - 1,800万円以下 | 33.693% | 56.307% |

| 1,800万円超 - 4,000万円以下 | 40.840% | 49.160% |

| 4,000万円超 | 45.945% | 44.055% |

※割合の計算方法は「100%-10%-(復興特別所得税率)」になります。

住民税の特例分控除=ふるさと納税(寄附金額)-2,000円×上記表の割合

上記の計算式で、住民税の特別分の控除を受けることができます。これは、住民税所得割額の20%を限度に、ふるさと納税の寄附金額から2,000円を差し引いた金額に割合をかけると計算できます。

年収500万円の寄附金上限金額は、61,000円になります。

(寄附金61,000円ー2,000円)×79,790%=約47,000円

※課税される所得税の復興特別所得税は10.210%で計算しています。

年収500万円の独身者が住民税特例分から控除してもらう金額は、約47,000円になります。

ここまで、寄附金控除の「所得税」「住民税(基本分)」「住民税特例分」の内容を詳しくご紹介してきました。

その1~その3の例であげた控除金額をすべて足すと、目安の限度額と同じことがわかると思います。なので、あなたの収入から計算してみると、限度額の詳しい金額がわかりやすいです。

しかし、注意してほしいことがあって、限度額が確定するのは翌年になります。なので、寄附した時点で正確な限度額の計算は不可能で、あくまでも予測の計算になります。

ふるさと納税の限度額(控除上限額)を計算する時に注意してほしい3つのポイント!

※上記のタイプをタップしてもらうと詳しい内容をご紹介しているパートに移動します。

ふるさと納税の限度額を計算する方法をご紹介してきましたが、注意してほしい3つのポイントもありますので、参考にしてみてください。

ふるさと納税の限度額は一定の条件を超えると自己負担額が増える!

- 所得税からの控除限度額は「総所得の40%以下」

- 住民税基本分からの控除限度額は「総所得の30%以下」

- 住民税特例分からの控除限度額は「個人住民税所得割額の20%まで」

ふるさと納税の限度額は、上記の3つの内、一つでも当てはまると自己負担額が増えてしまいます。なので、控除上限金額を調べる必要が出てくることです。

例えば、所得税分の控除額が総所得の40%をオーバーしていない場合でも、住民税特例分からの控除額が「住民税所得割の20%を超えた場合」自己負担が増えてしまいます。

なので、実質的には個人住民税所得割額の20%が、ふるさと納税の限度額を計算する時の基準となります!

ふるさと納税の限度額は個人住民税所得割額の2割が目安とは限らない!

先ほど、限度額を計算する時は実質的に個人住民税所得割額の20%が基準となると言いました。

しかし、実際には所得税率によって計算していくと、住民税額の2割から4割強まで計算上影響を受け限度額に幅があります。

なので、家族構成や収入などに変化がない人は、毎年6月ごろに配布される住民税決定通知書に記載されている「前年度の通知書」を参考に計算して目安限度額を確認してみましょう!

ふるさと納税の限度額を寄付を行った年に知りたくても確実な計算ができない!

結局のところ、実際に申告を完了させないと限度額というのは分かりません…。

なので、ふるさと納税で寄附する時に、正確な限度額を知りたい人も多いと思いますが、前年度の内容を比較しながら目安を知る方法しかありません。

なので、寄附した時点で正確な限度額の計算は不可能で、あくまでも予測の計算になります。

ふるさと納税の限度額には、所得税・住民税の制限条件があるので、前年度の内容を確認してから寄附することをおすすめします!

また、計算が難しい場合や不安な人は、ポータルサイトのシュミレーションを利用してもいいと思います。そして、詳しく正確な限度額を知りたい人は、税理士や税務署で確認してみてください。

ふるさと納税は不動産ローンや医療費などの控除を併用すると限度額にどう影響するかを解説!

※上記のタイプをタップしてもらうと詳しい内容をご紹介しているパートに移動します。

「不動産ローン控除」「医療費控除」「扶養控除」などを受けたい人は、ふるさと納税の限度額が減ってしまうのではないかと心配している人も多いですよね…。

そして、控除限度額を把握しておけば、自己負担額2,000円のみでふるさと納税を行えるので気になるのも当然ですね!そこで、ふるさと納税の限度額と各種控除について詳しく解説していくのるので参考になさってください。

ふるさと納税を併用すると限度額に影響があるのは「住宅ローン控除」

まず、住宅ローン減税(控除)制度を利用していても、ふるさと納税と併用して控除を受けることが可能です!

そして、控除の優先順位は「ふるさと納税控除」が先に行われ、余っている控除限度額内で「住宅ローン控除」を算出します。

ただ、両方の制度から控除を受けていることになるので、納税額以上の寄附をすると住宅ローン控除の限度額を超えてしまいます。控除額の一部が減ってしまう場合もありますが、全額受け取ることができないということはありません。

ということは、ふるさと納税に影響を及ぼすことはありませんが、住宅ローン控除の限度額を超えてしまうことは考えられます。

また、ワンストップ特例制度を利用することで、住宅ローン控除の限度額を上手に利用する事もできます。理由は、住宅ローン減税分は住民税の控除額に上限がありますが、ワンストップ制度を利用する事で、ふるさと納税の控除分はすべて住民税から行われます。

確定申告でふるさと納税の控除を受ける場合は「所得税」「住民税基本分」「住民税特例分」から算出します。なので、先に控除計算されるふるさと納税に、ワンストップ特例制度を利用することにより、住民税分をフルに利用できるので影響を及ぼすことがなくなります!

注意点は、住宅ローン減税を行う場合の1年目の方は、確定申告を行う必要がありワンストップ特例制度が利用できません。2年目以降からは、年末調整で控除できるのでワンストップ特例制度が利用できます。

まとめると、住宅ローン減税を1年目に行いふるさと納税と併用する場合は、所得税・住民税の減少分が発生して住宅ローン控除分が減ってしまう可能性があるということです。

しかし、ワンストップ特例制度が利用できるようになれば、ふるさと納税分の控除はすべて住民税が対象になるので、住宅ローンの控除対象「所得税・住民税」の枠を多くとる事が可能です。

なので、ワンストップ特例制度を利用した方が住民税控除の限度額を増やすことが可能です。しかし、自営業の方など確定申告が毎年必要な場合は、住宅ローン控除の限度額を超えてしまうことも考えられるというこよになります。

医療費控除を併用すると限度額に影響があるのは「ふるさと納税」

ふるさと納税をする時に、医療費控除と併用できるのか疑問があると思います…。結論から言うと、併用して控除を受けることが可能です。

まず、医療費控除とは、年間に支払った医療費が一定金額が超えてくる場合に税金から控除を受けることができる制度です。そして、年間で10万円を超えた医療費に対して利用できます。

なので、総所得金額などが200万円未満の場合は総所得金額などの5%から利用できます!そして、この医療費控除は、所得税と住民税が控除対象になります。

そして、あなたが支払った医療費だけではなく、生計を共にしている家族が支払った医療費であれば医療費控除の対象となります。しかし、予防のための医療費に関しては、対象外になるので注意しましょう。

しかし、医療費控除を受ける場合は、確定申告が必須なので、ワンストップ特例制度を利用する事ができません。医療費控除は、所得税と住民税からの対象になるので、ふるさと納税の控除上限金額に影響を与えることもあるので、シミュレーションしておく方がいいですね!

また、治療時に保険金を受け取っている場合は、その金額を差し引きして算出する必要があります。

2017年からは、医療費控除の特例である「セルフメディケーション税制」が創設されています。しかし、この制度と医療費控除と併用することはできません。

これは、健康保険組合や市町村が実施する健康診査や予防接種(インフルエンザ予防など)を行うことが前提になります。

それらを実施して、薬局やドラッグストアで購入でいる医薬品などに転用されたスイッチOTC医薬品を12,000円以上購入した場合にも控除を受けることができます!医療費負担を軽減する制度として注目されていますよ!

家族構成によって扶養控除の額が変動すると限度額に影響があるのは「ふるさと納税」

- 共働きだった家族構成から専業主婦(専業主夫)になった場合

- 専業主婦(専業主夫)だった家族が共働きになった場合

- 中学生だった子供が高校生になった場合

- 大学生の子供が社会人になり扶養から外れた場合

- 同居の家族が増えた場合や同居家族が亡くなった場合

ふるさと納税で限度額を調べる方法は、各控除額によって変動することをご紹介してきました。しかし、上記のように、扶養対象であった家族など配偶者の条件が変わることもあります。

家族構成が減る場合など扶養家族が少なければ、ふるさと納税の限度額は増えます。しかし、同居家族が増えることで限度額が減ってしまうこともあります。

なので、ふるさと納税の寄附を行う年で、年末まで期間が残っている場合は、限度額以下で行った方がいいかもしれません。

iDeCoと併用すると限度額に影響があるのは「ふるさと納税」

ふるさと納税とiDeCoを併用することで、控除限度額に影響があります。そして、iDeCoの積み立て分は、所得控除「小規模企業共済等掛金控除」となるので、課税所得が減り所得税・住民税を減らすことができます。

なので、課税所得が減ることで、ふるさと納税の控除額も少なからず減ることになります。しかし、iDeCoは積み立てした分があるので、ふるさと納税の限度額が減ってしまうデメリットより節税のメリットの方が大きいです。

- 所得控除=基礎控除+社会保険料控除+ideco(小規模企業共済等掛金控除)

- 課税所得=年収-給与所得控除-所得控除

- 住民税≒所得税の課税所得×10%

限度額=(住民税×20%)/(90%-所得税率5%×復興税率1.021)+2,000円

所得税率は、課税所得金額によって違うので「ふるさと納税の限度額(上限額)は控除の計算方法を知ることで目安が分かる!」を参考にしてみてください。

そして、最後に合計金額の100円未満を切り捨てした金額が限度額となります!

ふるさと納税の限度額について気になる疑問をQ&A形式でまとめました!

ここからは、ふるさと納税の限度額について疑問や問い合わせが多いことをまとめてみました。ふるさと納税の限度額を計算する時に必要な情報もあるので、ぜひ参考にしてみてくださいね!

自営業(個人事業主)の人がふるさと納税する時の限度額(控除上限金額)とは?

ふるさと納税は雑所得(雑収入)も含めて限度額が決まるの?

ふるさと納税の限度額を計算する時に源泉徴収票があった方がいいの?

ふるさと納税をする時に不動産所得が赤字の場合は限度額が減るの?

ふるさと納税の限度額はシュミレーション通りに行うと自己負担は増えないの?

ふるさと納税を楽天でしたいけど限度額はどうやって計算するの?

ふるさと納税の限度額をエクセルで簡単に管理できる計算テンプレートってないの?

ふるさと納税「限度額」のまとめ

- 限度額の早見表をチェックしてみる!

- 所得税や住民税の控除額を計算してみる!

- 限度額の条件を満たしているかを確認する!

- ご自身のその他の控除を確認する!

- 限度額はあくまでも目安しかわからない!

今回は、ふるさと納税で気になる限度額について詳しくご紹介してきました!結論から言うと、限度額は目安がわかるだけで、正確な金額が分からないということです。

これは、寄附したふるさと納税の申告が翌年になるので仕方がないです…。しかし、年収や雑所得など、所得の変動が少ない人は、前年度分の内容を確認しながら限度額の目安と考え寄附してもいいと思います!

しかし、どうしても気になるという人もいると思いますが、その場合は税務署や税理士の方に相談されてもいいと思います。

その時に必要になるのが「見込み年収・住宅ローン・医療費控除・雑所得など」がどれくらいになりそうなのかを用意しておく方が目安の限度額がわかりやすいですよ!

限度額がどれくらいになるのか、ご自身で計算することで、ふるさと納税の仕組みも理解しやすくなります。

なので、まだ計算をしていない場合は「ふるさと納税の限度額(上限額)は控除の計算方法を知ることで目安が分かる!」をもう一度確認してチャレンジしてみてくださいね!